医药不是周期行业。

答案将在这个夏天揭晓,中报季不远了。市场并没有经历过大级别经济周期,对医药穿越周期的韧性仍旧半信半疑。

要相信普遍的经济规律。2022年欧美共有16家MNC(跨国药企)收入超过100亿美元,总收入超过7000亿美元,同比增长9.8%。这背后是跨越世纪、穿越衰退与战争的长坡厚雪,方能积累至今日之规模。

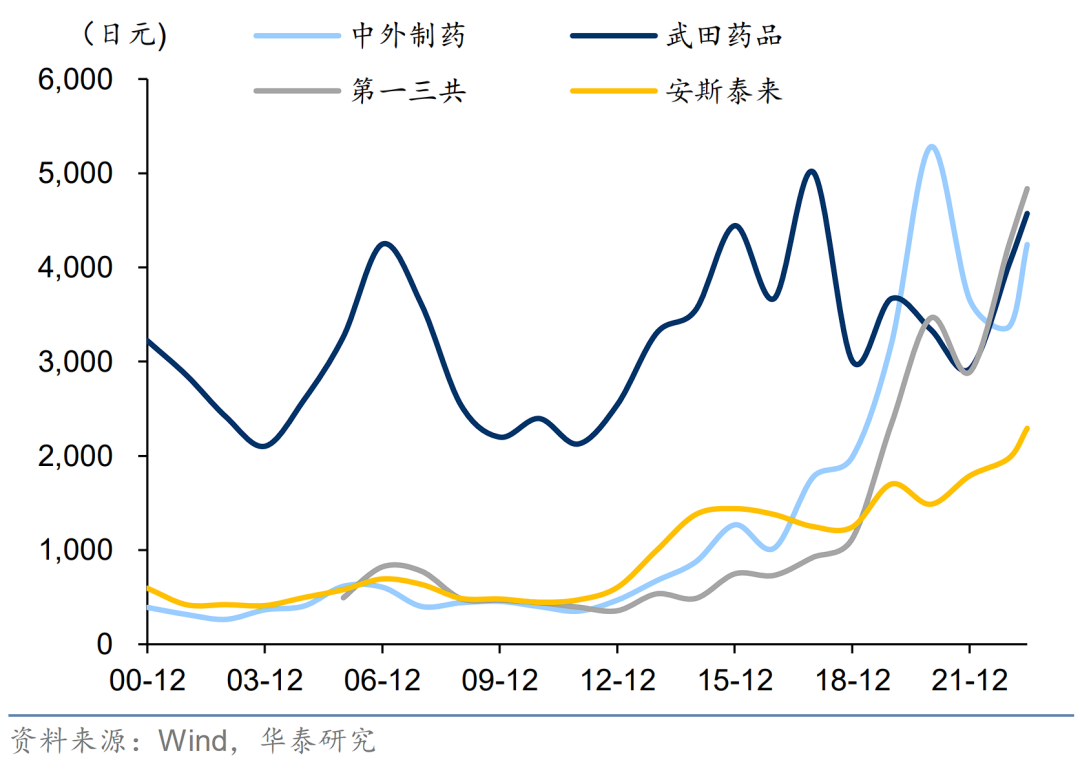

即使是失去30年的日本,历经医药集采、MNC冲击,医药制造业仍保持长期景气度,经济敏感度低,医疗刚需拉动业绩,高投入研发抬高创新药单价。以武田制药、安斯泰来、第一三共、中外制药为代表的龙头药企迅速崛起,其股价大幅跑赢日经指数。

今年1-5月,国内基本医疗保险基金(含生育保险)总支出10311.40亿元,同比增长23.3%。其中,职工基本医疗保险基金(含生育保险)支出6520.54亿元,同比增长23%,城乡居民基本医疗保险基金支出3790.86亿元,同比增长23.8%。

院内复苏是真复苏,不受宏观经济影响。全国2023Q1门诊量同比增加17%(4月份同比增加19%),手术同比增加21%,住院同比增加20%,同比、环比趋势向上。4-5 月院内用药和各类手术量都延续强劲恢复趋势。

考虑到去年低基数效应,今年Q2、Q4院内复苏将最明显。

今天我们选取医疗器械作为观察行业的窗口,初步调研统计今年单2季度上市公司口径的恢复同比增速情况。

当经济失去弹性,某些行业周期拉得很长,在低谷的时间可能长得让人绝望。从今往后,医药业绩的确定性将超越大多数行业。

日本医药制造业价格和 ROE

老龄化相关的日本医药企业股价走势

01

到哪里找这么刚的增速

院内复苏不是一种短期现象。

美国、英国逐步放开后,诊疗需求的递延爆发持续2-3个季度,然后爬坡趋势持续。据中泰证券统计,美国四家医院连锁集团2021年Q2-Q3客流、营收反弹力度最大,2021年Q4至2022年Q3期就诊量仍持续稳定回升。2021年3月起,英国完全放开,疫后诊疗需求的复苏并未在短期结束,眼科、耳鼻喉、皮肤科,2022年月度平均诊疗人次分别达到2020年4月(最低水平)的4.7倍、4.6倍、4.2倍。

刚需类科室先于消费类科室恢复。预计国内全年院内将有明显复苏,病床利用率将从三年疫情期间的低位反弹,有利于常规诊疗手术耗材的放量。

以下为综合多种途径调研的单二季度上市公司口径的手术量同比增速情况。

消化内镜耗材+30%

国内每年食管癌、胃癌发病和死亡人数约占全球一半,消化道癌早筛预防和微创手术将推动消化内镜诊疗量持续增长。

全球内镜诊疗器械市场,波士顿科学、奥林巴斯和库克占据约83%市场份额,活检钳、软组织夹基础品品种基本完成国产替代,电频切刀、ERCP类、EUS/EBUS类高端品种仍被进口厂商主导。

南微医学一次性高频切开刀(黄金刀及钛金刀)放量抢眼,同时布局高端ERCP类、EUS/EBUS类器械,打造内镜消化耗材全品类。一次性内镜打开第二成长曲线,一次性胆道镜上市后快速放量,2022年收入1.9亿元。

今年春季后,内镜下诊疗需求逐步释放,医院门诊量、手术量恢复明显,南微医学采购需求不断提升。安杰思业绩恢复弹性、存货周转率均高于行业可比公司,春节后经营状况也稳步发展。

心内科介入瓣膜+50%

疫后TAVR产品入院和终端植入量强劲复苏。

2022年,国内TAVR手术量超过8500例。据Frost&Sullivan预测,2025年国内TAVR手术量有望达到4.2万例,行业出厂规模有望达到50亿元。

瓣膜介入是高速赛道,可惜竞争格局太卷,是起步阶段国产已占据主要市场份额的个别高端器械领域。

出海可能是生存选项,蓝帆医疗海外瓣膜销量去年实现翻番,今年公司期许继续实现翻倍增长。

骨科关节+15-20%,脊柱+10-15%

骨科上市公司植入量同比增长30%以上,主要是进口替代加速导致高于行业增速。

按照高值耗材集采的规律,落地执行一年后,进入价稳量增阶段,业绩迎来拐点。这得到骨科关节类的验证,爱康医疗2022年营收10.52亿元,同比增长38.2%,春立医疗2022年关节类假体产品销售量为109.59万件,同比增长63.06%。

脊柱集采边际改善,今年Q2集中执标落地,业绩将更早趋稳。

电生理+30%以上

惠泰医疗坚挺的股价说明一切。

公司在福建联盟电生理集采全线中标,在全国头部大中心的准入渗透率从27%提升至70%,今年Q2集采执行,开启放量。用于房颤的射频组套和PFA系统研发稳步推进,有望于2024年上市并全面启动电生理领域国产替代。

眼科OK镜+20-30 %(青少年视光),白内障手术+15-20%(老年人)

海外经验也揭示在消费医疗中,眼科复苏强势。

OK镜集采影响可忽略,约定采购量仅1.4342万片。据东吴证券测算,参考杭州、郑州价格,欧普康视中选产品降幅为27%至34%,爱博医疗中选产品降幅为22%至30%,降价幅度相对温和。

爱博医疗高端多焦点人工晶体2022年10月获批,填补国产多焦点晶体空白,进一步增强人工晶状体业务对集采的免疫力。国内临床中的全景单焦点增强型EDoF晶体与全晰三焦点散光矫正EDoF晶体将完善高端晶体产品矩阵。

02

M型消费时代,医美坚挺

医美是医疗器械景气度最高的子行业之一。

M型消费结构初见苗头(高端消费不受周期影响,同时消费降级也盛行)。雅诗兰黛今年Q1净销售额37.5亿美元,同比下降12%,海南和韩国的亚洲旅游零售下降是重要原因。国内化妆品也显颓势,2022年化妆品零售告别近十年高增长,全年下滑近4%,2023年1-5月,化妆品零售相比2021年同期累计CAGR约3%,低于市场预期,被需求不振的悲观阴云笼罩。功能性护肤品低迷,华熙生物、贝泰妮增长都放缓。

然而,属于高端消费的医美注射类产品,仍销售如常。爱美客嗨体(2.5ml一盒两支装水光,1.5ml单只装填充颈纹或者泪沟,1.0ml单只装嗨体熊猫针,价格依次上升)市场终端价1500-3920元,濡白天使针市场终端价12800元,今年Q1收入分别同比增长20%以上、250%以上(估算值)。贝泰妮护肤品平均售价约43元,却陷入业绩停滞。

医美消费具有高度依赖性,注射效果一般维持半年到1年,需要终生复购,除非不在意像天山童姥一样打回原形,消费群体基数做大后,几乎没有可能萎缩。随着就业竞争加剧,以及悦己消费的兴起,年轻的Z世代(18-25岁)成为医美市场的主流消费人群。

参考日本收缩年代,女性消费能力是成长型商品的主要支撑。

2022年中国医美项目渗透率为4.5%,较日韩的11.3%、、22.0%仍有较大提升空间。医美消费偏好发生重大变化。一是紧致抗衰超过美白亮肤,成为最热门消费项;二是更加追求自然度,在注射市场中,再生类注射材料崛起,将部分取代玻尿酸。再生材料围绕皮肤深层塑形,最终呈现为再生注射材料因刺激再生自身胶原蛋白,效果更为自然。

提前顺应这些趋势的厂家将青春常驻。爱美客的长处是总能抓住女性医美消费的痛点,重磅新品不断,近期启动关于一款中面部矫正针剂产品的临床试验,针对中面部容量缺失和/或中面部轮廓缺陷,可与濡白天使形成错位互补,扩大在再生赛道的竞争力。

爱美客回到合理估值区间(PEG接近1),是A股规模最大医疗器械ETF(159883)的第二重仓股。最近医疗器械ETF的标的指数中证医疗器械调仓纳新,科创板股票含量突破20%,国产内镜龙头澳华内镜入列。目前中证医疗器械指数最新PE估值27.38倍,低于指数发布以来近86%的时间区间,已处于绝对的估值洼地。医疗器械长坡厚雪,估值与增速完美平衡,配置性价比凸显。场内用户可通过医疗器械ETF(159883)进行投资,1手只需70元左右,免缴印花税。场外用户可通过联接基金(A份额013415,C份额013416)进行申购、定投。

来源:阿基米德Biotech ,作者阿基米德君